پذیره نویسی اوراق اجاره سهام ش ...

گروه خدمات بازار سرمایه الگوریتم با مشارکت در تأمي ...

گروه خدمات بازار سرمایه الگوریتم با مشارکت در تأمي ...

سبدگردان الگوریتم در سال 1399 اقدام به تاسیس دو ص ...

گسترش فعالیت کسب وکارهای نوپا در چند سال اخیر در ا ...

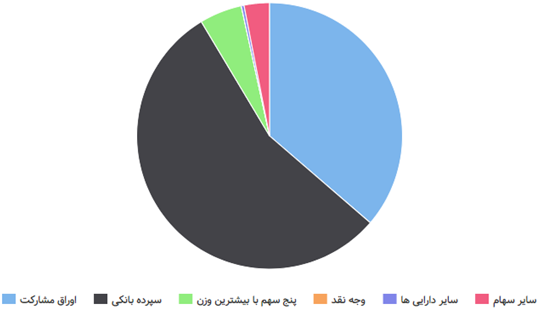

صندوق سرمایهگذاری دارا الگوریتم یکی از ابزارهای تخصصی الگوریتم در حوزه بازار اوراق با درآمد ثابت بهشمار میرود. بخش عمده منابع این صندوق به سرمایهگذاری در اوراق مشارکت، انواع صکوک، گواهی سپرده بانکی و نیز سپردهگذاری در بانکها و مؤسسات مالی و اعتباری تحت نظارت بانک مرکزی اختصاص مییابد. کلیه اوراق با درآمد ثابت موجود در سبد داراییهای صندوق، توسط دولت و یا سایر نهادهای دولتی و غیر دولتی منتشر شده و پرداخت اصل مبلغ سرمایهگذاری و سود اوراق نیز ضمانت شده است. صندوق در پایان هر ماه، اختلاف ارزش خالص داراییهای صندوق و ارزش مبنای واحدهای سرمایهگذاری را بهعنوان سود دورهای به سرمایهگذاران پرداخت میکند.

صندوق سرمایهگذاری دارا الگوریتم از جمله کم ریسکترین ابزارهای بازار سرمایه بهشمار میرود. این صندوق بیشتر مناسب آن دسته از سرمایهگذارانی است که تمایل به دریافت سود دورهای دارند.

| مدیر صندوق: | شرکت سبدگردان الگوریتم |

| تاریخ آغاز فعالیت: | 1398/07/02 |

| خالص ارزش داراییها (میلیون ریال): | 4,512,191 |

| قیمت صدور هر واحد (ریال): | 10,142 |

| تاریخ پرداخت سود: | اولین روز کاری ماه |

| کمترین میزان سرمایه گذاری: | ۱ واحد |

| روش سرمایهگذاری در صندوق: | قابل معامله در فرابورس |

| وبسایت صندوق: | darafund.ir |

عمده تمرکز مدیران سرمایهگذاری در صندوق دارا الگوریتم شناسایی فرصتهای سرمایهگذاری در انواع اوراق بهادار با درآمد ثابت و گواهی سپرده و سپرده بانکی است تا از این طریق ضمن تحمیل ریسک کمتر به سرمایهگذاران، عملکرد با ثباتی را برای صندوق مهیا سازند. بدین منظور، مدیران سرمایهگذاری صندوق با توجه به برآورد خود از روند آتی پارامترهای کلان اقتصادی، ساختار زمانی نرخ بهره، سیاستهای پولی و مالی کشور، شرایط بازارهای موازی و سایر عوامل از این دست، نسبت به سرمایهگذاری در کلاسهای دارایی با ریسک کمتر تصمیمگیری میکنند.

صندوق دارا الگوریتم بهمنظور بهرهمندی سرمایهگذاران از فرصتهای جذاب سرمایهگذاری در بازار سهام، بخشی از منابع صندوق را به سرمایهگذاری در این بازار اختصاص میدهد. سیاست اصلی صندوق در این بخش، سرمایهگذاری در سهام بنیادی و عدم تحمیل ریسک بالا به سرمایهگذاران است. همچنین متنوعسازی سبد سهام صندوق با هدف کاهش ریسک سرمایهگذاری از جمله ملاحظات اصلی مدیران سرمایهگذاری میباشد.

| تاریخ: | 1404/02/07 |

| خالص ارزش داراییها (میلیون ریال): | 4,512,191 |

| قیمت صدور هر واحد (ریال): | 10,142 |

| قیمت ابطال هر واحد (ریال): | 10,136 |

| نرخ سود پرداخت شده ماه اخیر: | 21.0% |

| متوسط نرخ سود پرداخت شده یکسال اخیر: | 20.0% |

دوره پرداخت سود در اسفند ماه هر سال 25 روزه و در فروردین ماه هر سال 36 روزه می باشد.

نحوه محاسبه نرخ سود معادل سالانه: (10000× تعداد روزهای آن دوره) / (365 × مبلغ سود پرداخت شده)

هرچند که تمهيدات لازم به عمل آمده است تا سرمایهگذاری در صندوق سودآور باشد، ولی احتمال وقوع زيان در سرمايهگذاريهاي صندوق همواره وجود دارد. بنابراین، سرمایهگذاران باید کلیه ریسکهای سرمایهگذاری در صندوق از جمله ريسكهاي زير را مد نظر داشته باشند.

| انحراف معیار بازدهی یکسال اخیر: | |

| نسبت شارپ: | |

| نسبت بازدهی به ریسک: | |

| ضریب بتا (β): |